始终无法立足的心理分析

心理分析法(Psychological Analysis Method)是行情分析中的一个流派,它对于预测市场战略性转折点具有相当的作用,孙子兵法中的“攻城为下,攻心为上”就体现了心理分析的重要性。但是一直以来,在交易界研究和使用心理分析法的人很少,心理分析法没有受到交易界的重视,绝大多数交易者甚至采取了忽略的态度。在金融市场发达的美国,其大学中都没有心理分析法的课程。但是国际上著名的大师级交易者和投资家都对心理分析法高度重视,如索罗斯、巴菲特、林奇等。

心理分析法是一种从“市场心理到价格”的分析思路。其定义是在市场方向即将逆转或维持原方向的临界点,通过推测市场主导势力控制者的心理价格定位,以此为基础,分析主导资金的流向(资本流向)从而判断未来市场走向的方法。毋庸置疑,市场的大方向决定一切(也就是资本的流向)。在外汇市场运用心理分析法意义重大,因为外汇市场是一个人对人的市场,它的参与者是“人”以及受“人”控制的投资机构,而资本流向都是通过参与者的心理预期反映出来的,所以市场方向是受人的心理因素控制的。也就是说,资本流向掌握在市场参与主体——“人”的手中。资本受人控制,所以大众的共同心理对市场走向有很大的影响,有时甚至是决定性因素。

运用心理分析法完成一次交易的原理在于:价格波动始于公众心理价格的不统一,始于基本平衡态被打破。在市场混乱时建仓,价格会在一个新的公众心理“共识”的影响下受到追捧或打压,直到出现一个公众心理可以接受的大众价格。在这个价格上,多空双方的势力再一次基本均衡,市场才叉开始基本维持盘整态势,一个上涨(下跌)行情由此结束。我们获利了结,一次交易完成。我们所要把握的就是公众心理达成新“共识”时的市场方向。

外汇市场方向的控制者——“人”本身就同时具有感性和理性两种情态。在参与外汇市场的行为中,外汇交易者总会凭借他们的主观判断和客观基本面因素做出买卖决定,交易者便同时在用感性和理性两种情态来对待市场。由于单纯地运用客观操作或者主观操作,交易者们各持己见,不可能达成外汇市场方向预期的完全统一。时常看到,交易者由于单纯运用一种分析法操作,在下单的一瞬间,脸上仍带有迷茫的神色。这可以从侧面看出,市场参与者在下单的时候心态很不稳定,而这正是因为前两种分析法“偶有冲突”造成的。价格波动的原因也可以因此说成是同时具有两种情态的投资者,依据他们不同的心理预期而不断磨合的过程。

心理分析法的优势正是因为它既包含主观因素也包含客观因素,是介于客观和主观之间、感性和理性之间的“模糊”分析法。因为同时具备技术面分析法(客观)、基本面分析法(主观)的特点,所以从理论上讲,心理分析法更好地融合了两者的优势,以交易者心理预期为基础,以一个更中立、更平和的态度预测市场方向,提高了预测的准确度。

心理分析法根据使用的不同情况分为市场群体的心理分析和交易者心理分析。市场群体的心理分析是分析市场中众多的交易群体的心理,而交易者心理分析是研究交易者自己在投资决策过程的心理活动。国外心理分析法主要的理论有尼尔的逆向思维理论和勒庞的群体心理理论。

逆向思维理论是由美国市场分析家尼尔建立的,主要思想是“市场的主流观点倾向是错误观点气这是使用率最高的心理分析法。群体心理理论是由19世纪法国心理学家勒庞(主要代表作是《群体心理》)建立的,基本观点包括:①心理群体的整体智力低下定律;②心理群体的思维模式定律;③心理群体的精神统一性定律;④心理群体的形成机理;⑤心理群体的整体心理特征。

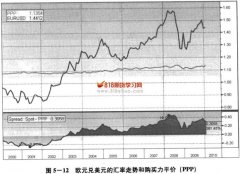

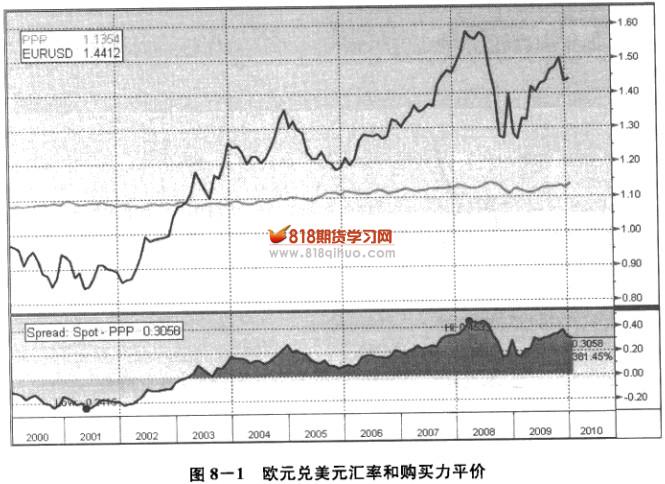

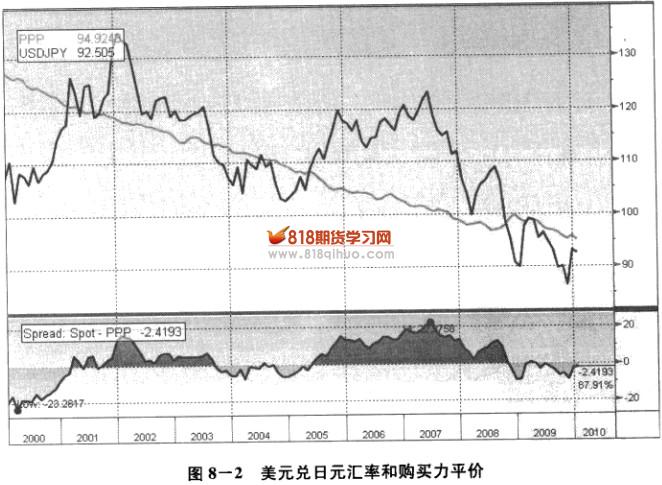

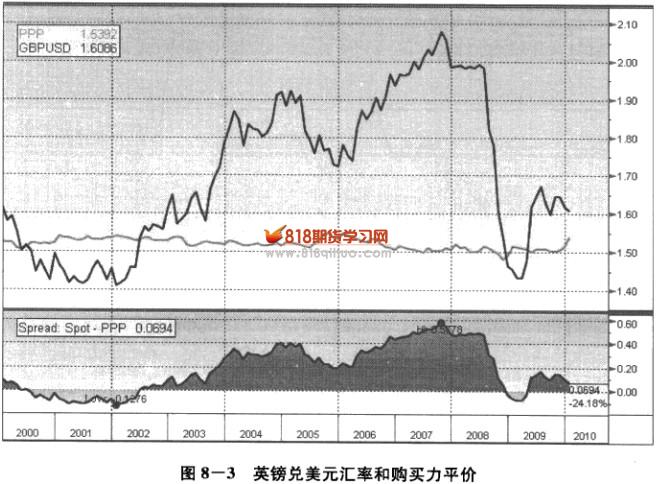

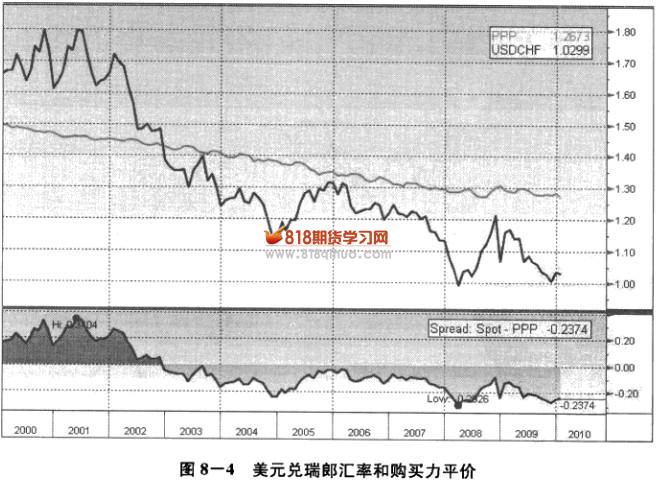

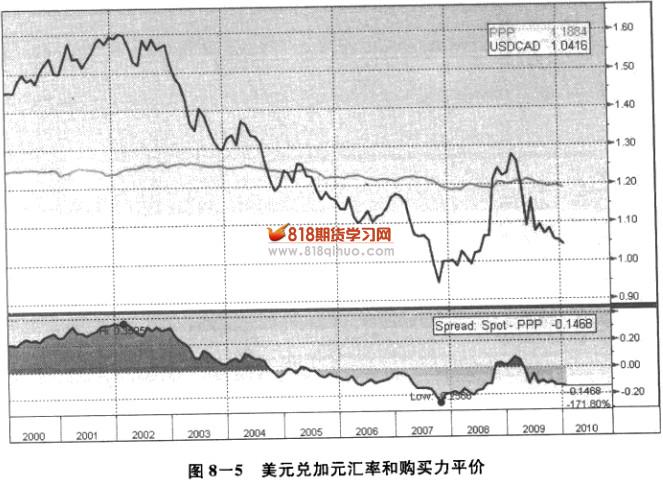

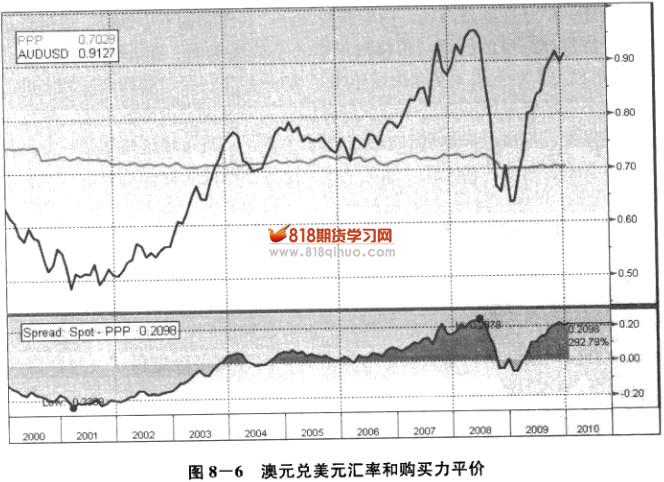

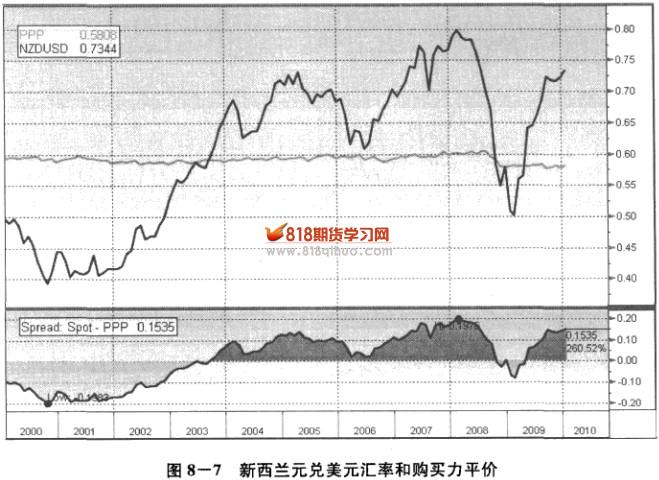

在外汇市场中,心理因素也对汇价中短期走势发生了重要的影响。购买力平价不完全决定汇价,价值规律在外汇交易中不为实用。古典经济学理论中的“平衡”说的是一种资源配置和盈利的平衡,但是这个理论在外汇市场中不实用。首先,外汇是个零和游戏,“平衡”虽然在理论上说得通,但是这种“平衡”的前提从来没有在任何一个外汇市场中出现过,这个理论也就不适宜在外汇市场中应用。由于买方和卖方都想从市场参与中谋取更多的利益,就必然对汇价施加影响。再加上外汇市场含有较多的投机成分,必然会加剧其价格的波动幅度和波动频率,这样频繁的大幅度波动往往会歪曲供求曲线,使得以供求曲线做判断依据的投资者做出歪曲的理解和盲目的市场行为,造成对市场方向判断失误的增多。外汇市场中常常可以看到汇价长期飘升或者下跌不回调,也就是汇价围绕购买力的波动周期太长,价格长期偏离价值,如图8-1至图8-7所示。其实,购买力平价没有考虑到货币主权的风险问题,所以汇价偏离购买力平价(货币价值的代表性指标)还未必全是由交易者心理引起的,除了交易者情绪之外还存在其他一些因素,但是我们本章主要研究的是交易者心理对汇价偏离价值的影响。

以往的经济学体系中“供求关系决定价格,价格对供求关系有一定的反作用” 似乎已成为真理。但是在期货市场,由于其特殊性,运作结构不应该以一般的商品买卖来定论。经济学体系里的所谓“价格对供求关系的反作用”在外汇市场理应升级为“价格在一定程度上对供求关系起决定作用”。因为如果一个市场掺杂了较多的投机成分,那么这个市场暂时就不会是一个仅仅由供求关系来决定价格的市场。相反,随着投机势力的强大,价格越来越倾向于决定供求关系。一旦市场价格到了一个关键的点位,交易者会综合考虑各种因素,然后依据自己的判断或听取外汇分析师的建议做出买卖决定。

如果更多的投机者倾向于做空某种货币,那么此种货币的价格会不断下降,而汇价下降本身也会剌激更多的参与者一起做空,由失望型抛售变为恐慌型抛售,价格暴跌,从而形成一个不间断的自我强化式的下跌。外汇市场参与者单纯地依据汇价做出做空决定,可以侧面反映价格在影响供求。如果更多的人抛开一切其他因素,跟随市场大方向盲目疯狂地做空,那么,汇价就会在一定程度上决定供求关系。因为那时候,部分小散户的跟进对市场也有进一步的推动作用,促使更多的市场参与者单纯地根据汇价的高低做出买卖决定。汇价由此决定供求(因为那时影响价格更多的是非理性的人为因素)。

多数参与者参与市场是因为价格不断地下跌才做出卖出决定的,与其他因素没有太多关联。比如,1997年12月7日的美元兑日元遭到史无前例的疯狂抛售,3小时内从131.53泻至125.80,狂跌5.73点!虽然当时日元有基本丽的重大消息支撑——日本政府决定实施一次性动用2万亿日元的特别减税方案,但是凭借这条利好消息并不足以让日元在这么短的时间内有如此大的涨幅。这是因为,美元兑日元接近价格的强阻力位,由久攻阻力位不破的“失望型抛售”到接下来在利好消息作用下的“跟进型抛售”,最后就是一发而不可收的“恐慌型抛售”,导致美元兑日元产生如此巨大的跌幅。由于对价格的恐慌心理,市场参与者不由自主地统一行动起来,不间断地对美元进行打压,所以,恐慌型抛售最终使投资者对美元彻底失去了信心。美元兑日元不断暴跌的价格引发了参与者的投机行为,决定了供求,假如是单纯的“供求决定价格”,则不可能产生这种自我强化式的打压。

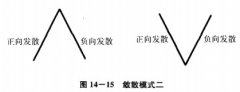

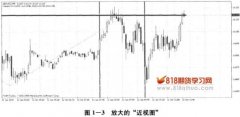

再如,以技术面做分析的交易者是在一种历史价格的基础上推测未来价格。在外汇市场中单纯地按照这种分析方式进行买卖的人大有人在。按照历史价格操作,这也是一种由价格决定供求关系的表现,否则外汇市场就不会出现很规则的双顶(底)形、头肩顶(底)形、上扬(下跌)三角形。参与者参照历史价格操作时感到畏惧或者以此为下单动机和理由,并在每种图形的关键点位上观望或逆市操作等,这一切都可以很好地说明价格已经在某种程度上决定了买卖,决定了供求关系。所以,汇价的确已在某种程度上决定了供求关系,这其实是一个正反馈行为,也就是索罗斯所谓的“反射”。

视频教程:TB程序化交易编程培训视频教程汇总